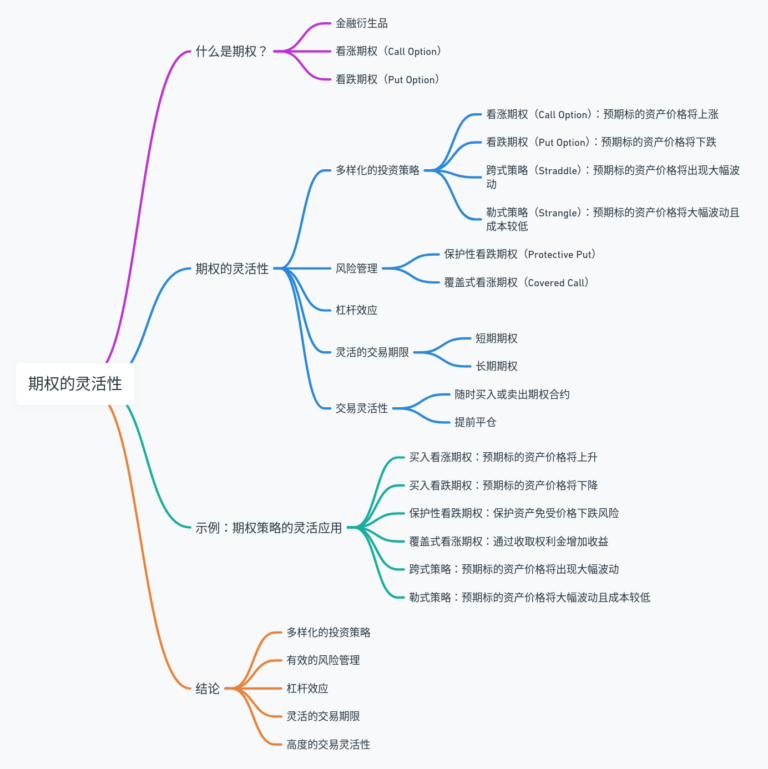

看涨期权(Call Option)是期权交易中一种重要的金融工具,适用于预期标的资产价格将上涨的投资者。今天,我们将深入探讨什么是看涨期权,以及它在期权交易中的作用和实际应用。

什么是看涨期权?

看涨期权(Call Option) 是一种合约,赋予买方在未来某一特定时间以特定价格(行权价)购买标的资产的权利,但不具有义务。看涨期权的持有人支付一定的权利金(Premium)以获得这一权利。

看涨期权的关键要素

- 标的资产:

- 期权合约中规定的资产,可以是股票、指数、商品等。

- 例如,苹果公司(AAPL)的股票。

- 行权价(Strike Price):

- 买方可以行使期权购买标的资产的价格。

- 例如,150美元。

- 到期日(Expiration Date):

- 期权合约的有效期限,过了这个日期,期权将失效。

- 例如,2024年12月20日。

- 权利金(Premium):

- 买方支付给卖方的费用,以获得期权合约的权利。

- 例如,5美元。

实际应用中的实例

假设你预期苹果公司(AAPL)的股票价格将从目前的150美元上涨。你决定购买一份行权价为160美元,到期日为三个月后的看涨期权,权利金为5美元。

| 期权类型 | 标的资产 | 当前股价 | 行权价 | 到期日 | 权利金 |

|---|---|---|---|---|---|

| 买入看涨期权 | AAPL | 150美元 | 160美元 | 2024年12月20日 | 5美元 |

看涨期权的收益与风险

收益:

- 当标的资产价格在到期日或之前超过行权价时,看涨期权的持有人可以行使期权,以较低的行权价购买资产,从而获利。

- 例如,如果到期日AAPL股价为170美元,行使期权的收益为(170美元 – 160美元 – 5美元)= 5美元。

风险:

- 最大风险为支付的权利金。如果标的资产价格在到期日或之前未能超过行权价,期权将失效,持有人将损失全部权利金。

- 例如,如果到期日AAPL股价仍为150美元或更低,持有人损失5美元的权利金。

看涨期权的策略

- 买入看涨期权(Long Call):

- 适用于预期标的资产价格将上涨的投资者。

- 风险限于支付的权利金,潜在收益无限。

- 卖出看涨期权(Short Call):

- 适用于预期标的资产价格不会大幅上涨的投资者。

- 收取权利金,但潜在风险较高。

看涨期权的优势与劣势

优势:

- 杠杆效应:以较小的初始投资控制较大金额的资产,从而实现更高的潜在回报。

- 有限风险:最大损失限于支付的权利金,风险可控。

- 灵活性:可以用于多种投资策略,如投机、对冲和套利。

劣势:

- 时间敏感性:期权的价值随着到期日的临近而减少,时间价值衰减可能导致损失。

- 市场依赖性:期权的成功依赖于市场价格的变动,市场价格不利时可能导致期权失效。

结论

看涨期权是期权交易中一种重要的金融工具,适合预期市场价格将上涨的投资者。通过理解看涨期权的关键要素、收益与风险以及不同的策略,投资者可以更好地管理期权投资,优化收益和风险。